Vermögensanlage im Ruhestand: Geldanlagen im Zinstief

Es hat sich ausgespart. Spareinlagen, Termin- oder Tagesgeld bringen kaum noch Zinsen. Auch die Renditen festverzinslicher Wertpapiere sind historisch niedrig oder sogar negativ. Zehnjährige deutsche Staatsanleihen erwirtschaften weniger als ein halbes Prozent. Nach Abzug von Steuern und Inflation bleibt ein Verlust. Da diese beliebten Anlageformen inzwischen statt der gewünschten risikolosen Rendite eher ein renditeloses Risiko aufweisen, ist die Geldanlage im Ruhestand schwieriger geworden. Wie könnte im Niedrigzinsumfeld eine ausgewogene Anlagestruktur aussehen, die möglichst auch im hohen Alter gut zu handhaben bleibt?

Systematik statt Bauchentscheidung

Grundsätzlich gilt es, sogenannten Geheimtipps und hohen Renditeversprechungen mit einer gesunden Skepsis gegenüberzustehen. Spontane Bauchentscheidungen führen meist nur zu häufigen Kehrtwendungen mit hohen Transaktionskosten. Ein systematischer Anlageprozess erfordert dagegen etwas Zeit und Mühe – aber die Investition lohnt sich. Der erste Schritt ist dabei immer die Ermittlung des finanziellen Status Quo. Wie hoch ist das Vermögen und stehen dem noch Verbindlichkeiten gegenüber? Im Idealfall sind Darlehen beim Eintritt in den Ruhestand getilgt. Wenn dies nicht der Fall ist, sollte zuerst geprüft werden, ob diese aus dem Vermögen zurückgeführt werden können.

Um anschließend eine passgenaue Vermögensstruktur zu finden, muss sich jeder Anleger im zweiten Schritt zunächst seiner Anlageziele bewusst werden. Klingt selbstverständlich – wird aber oft vergessen. Steht beispielsweise die Sicherheit der Anlage im Vordergrund, da regelmäßige Entnahmen die Renten aufstocken müssen? Ist die jederzeitige Verfügbarkeit wichtigste Bedingung, da das anzulegende Vermögen im Notfall oder für besondere Wünsche schnell liquidierbar sein soll? Oder wird ein Teil des Vermögens auf absehbare Zeit gar nicht benötigt und soll langfristig mit möglichst hohen Renditechancen angelegt werden? Je nachdem, welches der drei klassischen Anlageziele „Sicherheit“, „jederzeitige Verfügbarkeit“ oder „hohe Rendite“ besonders wichtig ist, werden Anlagen gewählt, die mindestens eines der beiden anderen Anlageziele weniger erfüllen.

Vermögensstruktur im Zinstief

Erst im dritten Schritt folgen die Auswahl und die Gewichtung der verschiedenen Vermögensbausteine, was angesichts niedriger Zinsen und hoher Vermögenspreise eine echte Herausforderung darstellt. Dabei treibt das Niedrigzinsumfeld viele Anleger auf der Suche nach der bisher gewohnten Rendite in Geldanlagen mit erhöhtem Risiko. Häufig passt dann das Rendite-Risikoprofil der Anlage nicht zu dem Anlageziel und dem eigenen Risikobudget. Aber was nützt eine renditestarke Anlage, die den Anleger bei vorübergehenden Wertrückgängen nicht schlafen lässt? Deshalb sollten Vor- und Nachteile möglicher Anlageformen – wie Versicherungen, Immobilien oder Wertpapierdepots – vorab genau analysiert werden:

So ist das Ziel der Anlage in eine (Sofort-)Rentenversicherung die Absicherung des Langlebigkeitsrisikos; also der Gefahr, dass im Alter das Geld zur Neige geht. Allerdings bietet die Anlage bei einem Garantiezins von aktuell 0,9 Prozent pro Jahr bezogen auf den Sparanteil des Beitrags und schrumpfenden Überschussbeteiligungen nur ein mageres Ergebnis. Bei Rürup-Versicherungen können zwar Steuervorteile die Renditen erhöhen, interessant sind diese aber nur in steuerlichen Sondersituationen, wie zum Beispiel bei Erhalt einer Abfindung. Klassische Versicherungen sind also eine eher unflexible Anlage und mit überschaubarer Rendite. Aber dafür mit einer vollständigen Absicherung? Letzteres nicht zwingend: Die Aufsichtsbehörde, BaFin, warnt, dass Versicherer sowohl für ein anhaltendes Niedrigzinsumfeld als auch für eine plötzliche Zinserhöhung die Reserven aufstocken müssen. Die Unternehmen reagieren bereits. Einige Rentenempfänger haben in den letzten Monaten erlebt, dass ihre Versicherer Auszahlungen oberhalb des garantierten Betrags auch noch während der Rentenphase kürzen.

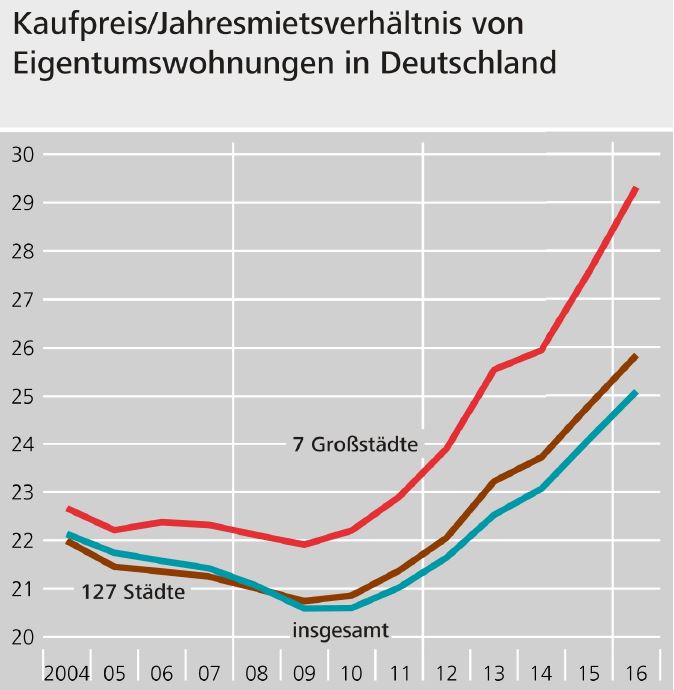

Eine der beliebtesten Geldanlagen sind Immobilien. Der Kauf einer fremdvermieteten Immobilie sollte im Ruhestand allerdings gut überlegt sein. Sie verursacht bei Mieterwechsel, Renovierung und Abrechnung einen erheblichen Aufwand, den andere Geldanlagen nicht in diesem Maße aufweisen. Allerdings verbuchten viele Immobilienbesitzer in jüngster Vergangenheit hohe Wertsteigerungen, wenn auch die Mietsteigerungen und damit die Mietrenditen oft mit den Preissteigerungen nicht mithalten konnten. Die konservativ gedachte Sachwertinvestition wird für den Neuinvestor dann zu einer spekulativen Wette auf einen andauernden Immobilienpreisanstieg. Ein hohes Risiko, da professionelle Marktbeobachter wie Deutsche Bundesbank und Ausschuss für Finanzstabilität seit längerer Zeit auf wachsende Überbewertungen des deutschen Wohnimmobiliensektors im städtischen Bereich hinweisen.

Quelle: Deutsche Bundesbank

Anders als die beiden vorgenannten Anlageformen sind Wertpapieranlagen kurzfristig liquidierbar. Eine den persönlichen Anlagezielen entsprechende Sicherheits- oder Renditegewichtung lässt sich gut abbilden. Allerdings sollten bestehende Depots bei Eintritt in den Ruhestand einer Analyse unterzogen werden. Falls das tatsächliche Risiko höher ist als die Anlageziele zulassen, empfiehlt es sich, Anpassungen vorzunehmen. Risiken durch Übergewichtungen im Depot, die z.B. durch den Erwerb von Mitarbeiteraktien entstanden sind, sollten nach Ablauf der Bindungsfristen reduziert werden. Die konkrete Auswahl der Wertpapiere bleibt die große Herausforderung. Denn Anleihen lassen kaum noch Rendite, aber ein erhebliches Kursrisiko bei Zinssteigerungen erwarten, und an den Aktienmärkten überwiegt nach acht Jahren steigender Kurse ein hohes Rückschlagpotenzial.

Defensive, aktiv gemanagte Investmentfonds sind eine gute Alternative für die Anlage von Kapital im Ruhestand. Sie sind flexibel, transparent und relativ kostengünstig. Der Investmentgrundsatz, der im Zinstief noch weiter an Bedeutung gewonnen hat, die breite Streuung des Vermögens über verschiedene Anlageklassen und Regionen, ist mit Investmentfonds einfach erreichbar. Durch die Streuung sind insgesamt stabilere Renditen zu erwarten und die Verlustrisiken werden eingegrenzt. In das Wertpapierportfolio gehören neben Renten- und Aktienfonds die bei dem aktuellen Trend positive Erträge erwirtschaften, auch Absolute Return-Fonds, da diese bei einer Zinswende und bei fallenden Kursen Gewinne erzielen können. Jede dieser Anlageklassen wird unterschiedlich stark und zum Teil auch entgegengesetzt auf Markteinflüsse reagieren, so dass ein temporärer Verlust in einer Anlageklasse durch Gewinne anderer Anlageklassen ausgeglichen werden kann.