Geldanlage: Risikobegrenzende Strategien

Historisch niedrige Zinsen und zunehmende Turbulenzen an den Aktienmärkten stellen Anleger vor große Herausforderungen. VAA-Kooperationspartner Joerg Lamberty von der FVP Gesellschaft für Finanz- und Vermögensplanung zeigt in seinem Gastbeitrag, dass sich die Beimischung von Absolute Return Strategien positiv auf die Stabilität und die Rendite des Depots auswirken kann.

Seit April letzten Jahres mussten die weltweiten Aktienmärkte deutliche Korrekturen hinnehmen. Deshalb sprechen diejenigen, die Aktien als alternativlos betrachten, jetzt bereits schon wieder davon, die Aktienquote zu erhöhen und „Sonderangebote“ zu nutzen. Andererseits sehen einige langfristig erfolgreiche Fondsmanager angesichts der andauernden Staatsschuldenkrise in Europa, des Auslaufens der Nullzinspolitik in den USA sowie des zunehmenden Anpassungsdrucks in China und anderen Teilen Asiens noch deutlich mehr Spielraum nach unten. Wie sich die Finanzmärkte kurz- und mittelfristig entwickeln werden, kann natürlich niemand mit Sicherheit voraussagen. Aufgrund der hohen Bewertungsrelationen der meisten Anlageklassen spricht aber einiges dafür, dass das Chancen- Risiko- Verhältnis momentan eher ungünstig ist und das Anlageumfeld noch eine geraume Zeit herausfordernd bleibt. Bei der Frage, ob das Schlimmste bereits überstanden ist, sollten sich Anleger in Erinnerung rufen, dass Bärenmärkte gemessen am S&P 500 Index seit 1926 im Durchschnitt etwa 15,6 Monate dauerten und zu kumulierten Verlusten von rund 41 Prozent führten.

Verbesserung des Rendite-Risiko-Profils

Im momentan schwierigen Marktumfeld können Verlustrisiken begrenzt und das Rendite-Risiko-Profil der Anlagen dadurch verbessert werden, dass sogenannte Absolute Return Strategien beigemischt werden. Der Fondsmanager eines Absolute Return Aktienfonds hat das Ziel, über den gesamten Marktzyklus hinweg positive Erträge zu generieren. Um dieses Ziel zu erreichen, muss er sowohl unterbewertete Unternehmen für das „Long book“ als auch überbewertete Unternehmen für das „Short book“ aufspüren, um per Saldo ein Portfolio ohne beziehungsweise mit einem eng begrenzten Marktrisiko zu konstruieren. Entwickeln sich die Long-Positionen in steigenden Märkten besser als die Short-Positionen (beziehungsweise verlieren die Long-Positionen in fallenden Märkten weniger als die Short-Positionen gewinnen), wird eine positive Rendite erzielt. Die Erträge können damit sowohl in steigenden als auch in fallenden oder seitwärtslaufenden Märkten generiert werden. Der Erfolg dieser Strategien hängt allerdings in hohem Maße von der Fähigkeit des Fondsmanagers ab, im Rahmen der gezielten Auswahl einzelner Aktien (Long- und Short-Positionen) deren zukünftige Wertentwicklung richtig einzuschätzen. Deshalb sind die Analyse und die Auswahl von langfristig erfolgreichen Fondsmanagern insbesondere beim Einsatz von Absolute Return Strategien von entscheidender Bedeutung. Absolute Return Strategien können bei Aktien, Anleihen und einigen weiteren Anlageklassen zum Einsatz kommen.

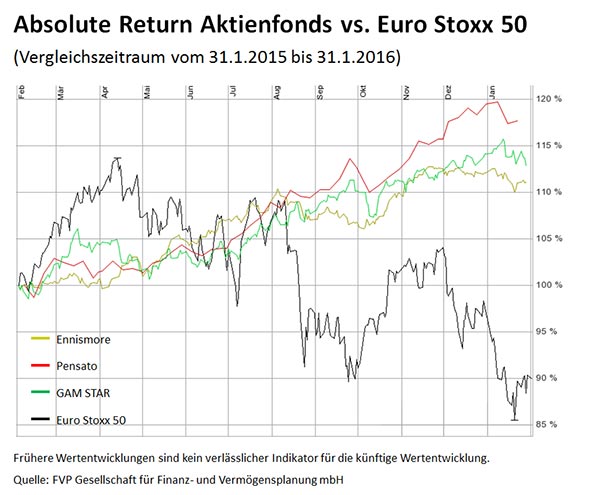

Die Wirkungsweise risikobegrenzender Absolute Return Strategien wird im Folgenden anhand eines Beispiels dargestellt. Die Kursverläufe zeigen, dass die Manager der drei exemplarisch ausgewählten Absolute Return Europa Aktienfonds im Zeitraum von Ende Januar 2015 bis Ende Januar 2016 durch die gezielte Auswahl einzelner Titel bei relativ moderateren Schwankungen jeweils ein positives Ergebnis zwischen 11 und 17 Prozent erzielt haben, obwohl der Durchschnitt europäischer Aktien (gemessen am Euro Stoxx 50) in demselben Zeitraum etwa 10 Prozent verloren hat (siehe Schaubild).

Positive Renditen trotz fallender Märkte

Unter denselben Marktbedingungen erzeugen Absolute Return Strategien in der Regel andere Performancemuster als traditionelle Anlagen. Außerdem weisen sie zu Aktien und Anleihen einen geringeren Gleichlauf (Korrelation) auf. Da Absolute Return Fondsmanager das Ziel haben, über den gesamten Marktzyklus mit möglichst hoher Konstanz positive Ergebnisse zu liefern, darf es nicht verwundern, wenn ihre Performance in guten Zeiten hinter dem Gesamtmarkt zurückbleibt (siehe Schaubild: Ende Januar bis April 2015). Insofern erfordert ihr Einsatz antizyklisches Verhalten und Widerstandskraft gegenüber dem Herdentrieb. Auch wenn naturgemäß nur wenige Fondsmanager nach Berücksichtigung von Kosten den Markt schlagen können, lohnt es sich, nach ihnen zu suchen. Denn die Beimischung von Investmentfonds, deren Fondsmanager ihre Fähigkeiten in der Vergangenheit bereits in unterschiedlichen Marktphasen bewiesen haben, führt zu Diversifikationsvorteilen und einer Begrenzung des Verlustpotenzials in fallenden Aktien- und Anleihemärkten.