Deflation oder Inflation?

Experten streiten über den richtigen Weg bei der Krisenbewältigung.

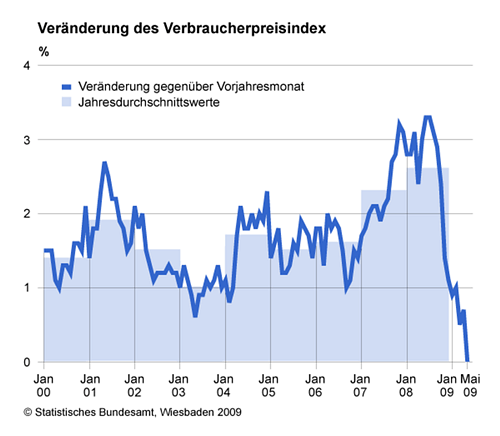

In einer der schwersten Rezessionen seit dem Zweiten Weltkrieg ist die globale Nachfrage eingebrochen. Die Produktionsauslastung ist stark gefallen und die Arbeitslosigkeit bereits dramatisch gestiegen. Fürchtete man vor einem Jahr noch die Inflation ist in den nächsten Monaten sogar mit negativen Preisänderungsraten zu rechen. Die Notenbanker sprechen von „Abwärtsrisiken für das Preisniveau“; Deflationssorgen machen sich breit. Die Medien ziehen Vergleiche mit der Deflationsspirale der Weltwirtschaftskrise in den 1930er Jahren. Aber die wirtschaftlichen und politischen Bedingungen damals waren andere.

Glücklicherweise haben Politiker und Notenbanken unerwartet schnell und entschlossen mit fiskal- und geldpolitischen Maßnahmen in einem bisher nicht gekannten Ausmaß reagiert. Dadurch konnte der Zusammenbruch des Finanzsystems und der Stillstand der Weltwirtschaft verhindert werden. Allerdings warnen in jüngster Zeit einige Stimmen aufgrund der inzwischen sehr stark ausgeweiteten Geldmenge und der massiv gestiegenen Staatsschulden davor, dass in den nächsten Jahren nicht die Deflation sondern die Inflation die größere Gefahr sei. Mittelfristig könnte es zu spürbar höheren Inflationsraten kommen, wenn es den Notenbanken nicht rechtzeitig gelingt, den geldpolitischen Stimulus zurückzudrehen, sobald die Wirtschaft wieder anspringt.

Schwierige Gradwanderung

Kurzfristig mag die Deflation, langfristig die Inflation die größere Bedrohung darstellen. Fest steht, dass die Geld- und Fiskalpolitik eine schwierige Gratwanderung bewältigen muss. Eine zu zögerliche Reaktion wäre kurzfristig äußerst schmerzhaft. Japan musste nach dem Platzen der Spekulationsblase an den Aktien- und Immobilienmärkten in den 1990er Jahren leidvoll eine Deflation durchleben. Dort schwächten die extremen Vermögensverluste die Kaufbereitschaft der Verbraucher sowie die Investitionsneigung der Unternehmen. Dadurch kam es zu einem starken Wirtschaftseinbruch. Weil die japanischen Banken aufgrund der hohen Vermögensverluste immer risikoscheuer wurden und ihre Kreditvergabe stark einschränkten, blieb die expansive Geldpolitik der Notenbank in der Realwirtschaft wirkungslos. Die Japaner erlitten herbe Wohlstandsverluste im „verlorenen Jahrzehnt“.

Wahl des geringeren Übels – Schutz für Anleger

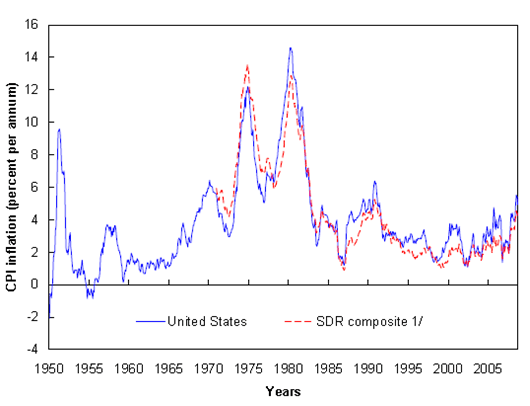

Zu viel des Guten könnte jedoch die Solvenz einiger Staaten bedrohen und den Grundstein für die nächste Spekulationsblase legen. Müssen sich die Notenbanken zwischen den beiden Übeln Deflation oder Inflation entscheiden, spricht vieles für die Inkaufnahme der Inflation. Sie ist einfacher wieder in den Griff zu bekommen als die Deflation etwa durch Zinsanhebungen. Dagegen verbleiben zur Bekämpfung der Deflation bei einem Leitzins von Null kaum noch Möglichkeiten, die Wirtschaft wieder anzukurbeln. Deshalb werden die Zentralbanken die Zinsen tendenziell eher zu zögerlich anheben und eine Phase hoher Inflation riskieren, als die Wirtschaft durch eine zu straffe Geldpolitik abzuwürgen. Anleger sollten aus diesem Grund mittelfristig mit einer deutlich höheren Inflation rechnen, wie vor etwa 30 bis 40 Jahren.

Plötzlich ansteigende Inflationsraten begünstigen Schuldner und risikofreudige Anleger, die Sachwerte wie Aktien und Immobilien besitzen. Benachteiligt werden vorsichtige Anleger, die in Festgeldanlagen, Staatsanleihen und Versicherungen investiert haben. Leider gehören zu diesem Anlegerkreis oft auch Arbeitnehmer und Rentner. Ihre Bezüge halten mit der Inflation zumeist nicht Schritt. Insbesondere für diese Anlegergruppe können aktiv verwaltete und breit gestreute Dachfonds mit sicherheitsorientierter Ausrichtung einen guten Inflationsschutz bieten. Diese sollten neben Immobilien-, Rohstoff- und Goldminenfonds auch inflationsgeschütze Anleihen enthalten, deren Zinssatz an die Entwicklung der Inflationsrate gekoppelt ist.