Geldanlage: Europameister?

Die Sparquoten in der Eurozone zeigen, dass finanzielle Vorsorge in vielen Euroländern zwar als wichtig erkannt, aber sehr unterschiedlich gelebt wird. Der erste Platz der Deutschen wird dabei gerne durch die viel zitierte deutsche Vorsicht begründet. Allerdings tragen die jeweiligen wirtschaftlichen Bedingungen, die verschiedenen Rentensysteme und die individuellen Konsumgewohnheiten zu deutlichen Unterschieden im Sparverhalten zwischen den europäischen Ländern bei. Marion Lamberty von der FVP Gesellschaft für Finanz- und Vermögensmanagement erläutert im vorliegenden Gastbeitrag für den VAA Newsletter, warum beim Anlegen nicht nur das „wie viel“, sondern auch das „wie“ von Bedeutung ist.

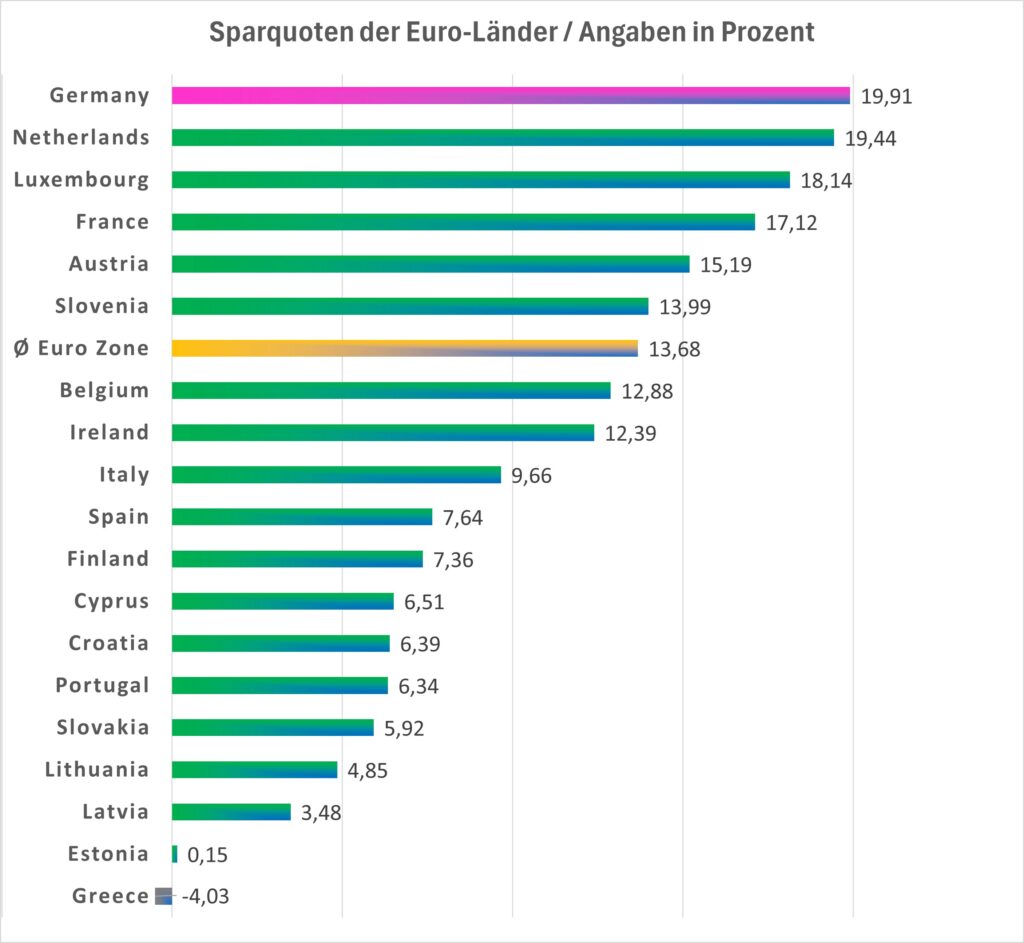

Die aktuelle Auswertung von Eurostat zeigt es: Die Deutschen sparten im Jahr 2022 einen beeindruckend hohen Anteil ihres verfügbaren Einkommens: Mit einer durchschnittlichen Sparquote von 19,9 Prozent sicherten sie sich den Europameistertitel im Sparen. Der durchschnittliche Sparanteil in den Euroländern lag nur bei etwas unter 14 Prozent des verfügbaren Einkommens.

Quelle: eurostat, household saving rate, update 04/05/2024

Im Jahr 2023 stieg die deutsche Sparquote sogar weiter auf 20,3 Prozent. Doch der einfache Rückschluss, die höchste Sparquote führe automatisch immer zum größten Vermögen, trifft leider nicht zu.

Zusammensetzung der Geldanlage wichtig

Deutschland ist nach wie vor eher das Land der Sparer und weniger das Land der Investoren. Anders als in anderen Ländern spielen renditestarke Anlagen wie Wertpapiere für die große Mehrheit der Deutschen nur eine untergeordnete Rolle in der Zusammensetzung der Geldanlage. Und dies trotz jahrelanger Niedrigzinsen und einem langanhaltenden Boom an den Aktienmärkten. Dieses Verhalten verschenkt Rendite und mindert die später verfügbaren Mittel erheblich. Die Rendite von etwa drei Prozent pro Jahr bei Spareinlagen schlägt derzeit zwar knapp die Inflation. Allerdings erscheint der Ertrag im Vergleich zu den in den letzten Jahrzenten durchschnittlich am Aktienmarkt erzielten acht Prozent immer noch bescheiden. Dies ist an einem einfachen Beispiel gut abzulesen: Aus einem Anlagebetrag von 100.000 Euro würden für den Sparer nach zehn Jahren gerade einmal 134.391 Euro werden. Der Aktieninvestor hätte in dem gleichen Zeitraum ein um über 80.000 Euro höheres Vermögen von 215.000 Euro aufgebaut.

Doch selbstverständlich kann nicht das gesamte Ersparte dem Aktienkursrisiko ausgesetzt werden. Wie lassen sich also langfristig Vermögen aufbauen und gute Erträge erzielen, ohne dabei zu große Risiken einzugehen? Hierfür sind ein wenig Zeitaufwand und Mühe notwendig. Eine durchdachte und konsequent umgesetzte Finanzplanung und die Wahl der jeweils zu den eigenen Anlagezielen passenden Anlageklassen spielt für die finanzielle Zukunft die wesentliche Rolle. Ein früher Beginn lohnt, denn er verstärkt den Zinseffekt.

Bereits zu Beginn des Berufslebens sollte ein auf die eigene Lebenssituation und die Lebensplanung ausgerichteter Finanzplan erstellt werden. Dieser sollte dann zumindest jährlich überprüft und – wenn durch veränderte Situation notwendig – angepasst werden. Dies gibt zum einen Sicherheit und führt zum anderen dazu, sich mit dem eigenen Vermögen regelmäßig auseinanderzusetzen.

Dabei sind die Zinsen für Bankeinlagen zur Verwahrung des Notgroschens und kurzfristig benötigter Gelder durchaus wieder attraktiv. Wer aber darüber hinaus Geld mit einem etwas längeren Anlagehorizont oder sogar auf Jahrzehnte für eine Altersvorsorge zurücklegt, sollte über eine Investition in verschiedene renditestärkere Anlageklassen nachdenken. Die Zeit, um vorübergehende Schwankungen auszusitzen, wäre in diesem Fall da. Anleger können über Fondssparpläne schon Beträge ab rund 50 Euro monatlich problemlos breit gestreut investieren, so dass auch bereits Berufsanfänger mit dem Vermögensaufbau beginnen könnten. Wertpapiere haben zwar Kursrisiken, aber gegenüber Bankeinlagen eine Sicherheit: In der Regel sind Wertpapiere wie Investmentfonds sogenannte Sondervermögen. Das heißt, sie gehören auch bei einer Insolvenz des Anbieters oder der Depotbank weiter dem Anleger und sind – anders als Bankeinlagen – nicht Teil der Insolvenzmasse.

Nachdem der Finanzplan erstellt und die Gewichtung der Anlageklassen gewählt wurde, sollten Risikostruktur und Ertragsaussicht einzelner angebotener Produkte genau verstanden werden und zu den Anlagezielen passen. Gerade beim ersten Aufsetzen einer eigenen Finanzstrategie oder bei Veränderungen der Lebenssituation, zum Beispiel dem Übergang in den Ruhestand, ist es sinnvoll, sich einen Sparringspartner zu suchen und eine ausführliche Beratung in Anspruch zu nehmen.