Geldanlage: Klug mit Niedrigzins umgehen

Finanzmärkte sind kein Wunschkonzert – sie liefern keine höheren Renditen, nur weil Anleger sich das wünschen oder bei der Altersvorsorge damit gerechnet haben. Joerg Lamberty von der FVP Gesellschaft für Finanz- und Vermögensplanung warnt, dass mehr Risiko nicht automatisch mehr Rendite bedeutet. Außerdem zeigt der VAA-Kooperationspartner, wie Anleger auf den Niedrigzins reagieren sollten.

Je mehr die Notenbanken die Vermögenspreise durch ihre radikalen Eingriffe in die Höhe treiben, desto geringer sind die Renditen, mit denen Anleger in den nächsten Jahren rechnen können. Anfang dieses Monats erreichten die marktverzerrenden Eingriffe eine neue Dimension: Nachdem die Europäische Zentralbank (EZB) im April ihr Anleihekaufprogramm um 20 auf 80 Milliarden Euro pro Monat erhöht hat, kauft sie nun neben Staatsanleihen auch erstmals Unternehmensanleihen auf.

Das führt zu gefährlichen Nebenwirkungen: Erstens sind jetzt nicht nur die Renditen von deutschen Staatsanleihen mit einer Laufzeit von bis zu zehn Jahren negativ, sondern Anleger müssen auch bei der Anlage in europäische Unternehmensanleihen teilweise bereits Geld mitbringen. Zweitens steigt das Risiko an den Finanzmärkten, weil extrem günstige Kreditkosten tendenziell zu überhöhten Preisen bei Unternehmenskäufen führen. Bei einer verzerrten Preisbildung wird das Ausfallrisiko systematisch unterschätzt. Drittens werden immer mehr Anleger in risikoreiche Anlagen gedrängt, weil sie meinen, dass höheres Risiko auch höhere Rendite bedeutet. Es fällt ihnen zunehmend schwerer, die negativen oder extrem niedrigen Renditen von relativ sicheren Anlagen zu tolerieren.

Hohes Risiko ungleich hohe Rendite

Doch wer meint, ein höheres Risiko gehe automatisch mit einer höheren Rendite einher, unterliegt einem gefährlichen Irrtum. Denn zwischen Risiko und Rendite gibt es leider keinen derart positiven Zusammenhang. Wenn riskante Anlagen automatisch höhere Renditen liefern würden, wären sie ja nicht riskant. Tatsächlich gilt: Je größer das Risiko, desto größer die Bandbreite möglicher Ergebnisse und desto schwerwiegender der Verlust, wenn etwas schiefgeht.

Infolge der extremen geldpolitischen Maßnahmen sind heute nicht nur Anleihen, sondern auch Aktien und Immobilien im historischen Vergleich hoch bewertet. Genau wie Anleihen bieten sie deshalb auf Sicht der nächsten Dekade nur magere Renditeaussichten und verfügen zudem über ein erhebliches Rückschlagpotenzial.

Aktien bleiben Risikopapiere

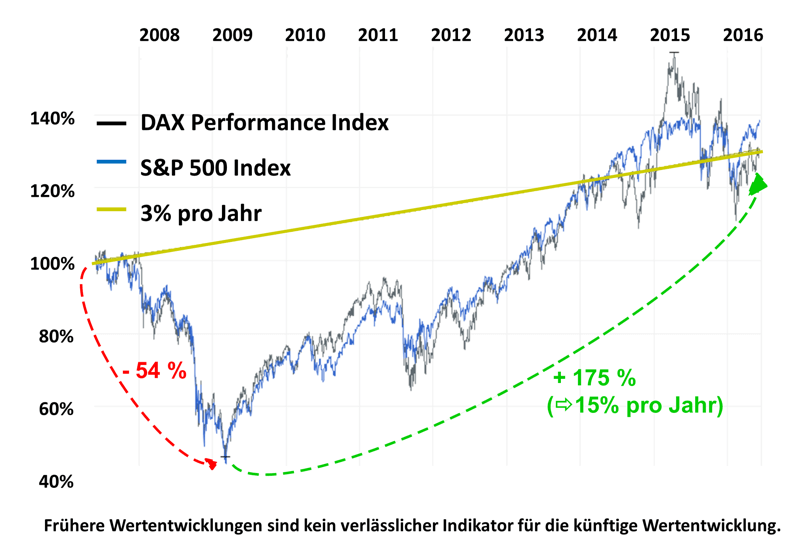

Aktien sind nach wie vor Risikopapiere, auch wenn sie fälschlicherweise angesichts des Niedrigzinses vielfach als alternativlos dargestellt werden. Zudem befinden sie sich aktuell auf etwa dem gleich hohen Bewertungsniveau wie in den Jahren 2000 und 2007. Ob es tatsächlich zu ähnlichen Korrekturen wie damals kommt, als Aktien in kurzer Zeit mehr als 50 Prozent ihres Wertes verloren, kann niemand vorhersagen. Denkbar ist auch eine Seitwärtsphase, die sich über mehrere Jahre erstreckt.

Strategisch denkende Anleger sollten beide Möglichkeiten ins Kalkül ziehen. Außerdem sollten sie nicht nur bei Anleihen und Immobilien, sondern auch bei Aktien ihre Renditeerwartungen an die neue Realität der nach oben verzerrten Preise anpassen.

Die vergangenen neun Jahre haben gezeigt, dass selbst Gewinne von 175 Prozent nach vorher erlittenen Verlusten von 54 Prozent über den kompletten Zyklus (Hoch zu Hoch) per Saldo nur zu einer durchschnittlichen Rendite von 3 Prozent pro Jahr führen können (vgl. Schaubild).

Was ist zu tun?

Zunächst sollten sich Anleger den aktuellen Börsenzyklus vor Augen führen: Immerhin sind die US- amerikanischen und die deutschen Aktienmärkte in den letzten sieben Jahren nahezu im Gleichlauf um jeweils etwa 15 Prozent pro Jahr gestiegen. Dabei ist zu bedenken, dass diese Ergebnisse eher auf aggressiven geld- und fiskalpolitischen Maßnahmen als auf fundamentalen Wirtschaftsdaten beruhen. Sie können nicht in die Zukunft fortgeschrieben werden. Deshalb sollten defensive Anlagen sowohl in bestehenden Depots als auch bei der Anlage neuer Mittel vorerst deutlich übergewichtet werden.

Außerdem sollten sie extrem breit über verschiedene Anlageklassen, Schuldner und Regionen gestreut werden. Erst wenn die Märkte für riskantere Anlagen deutlich nachgeben, sollten Anleger ihre defensiven Anlagen schrittweise in offensive umschichten, um langfristig von den dann wieder deutlich besseren Renditeaussichten dieser Anlageklassen zu profitieren. In der momentanen Marktsituation gilt: Ruhe bewahren, flexibel bleiben und die sich in Zukunft ergebenden Chancen antizyklisch nutzen.