Geldanlage: Déjà-vu – die Analogie zu 1937

„Die Geschichte wiederholt sich nicht, aber sie reimt sich.“ Diese Beobachtung von Mark Twain sollten sich Anleger nach Ansicht von Ray Dalio, einem der erfolgreichsten Fondsmanager der Welt, vor dem Hintergrund der geldpolitischen Entwicklungen der letzten Jahre tunlichst in Erinnerung rufen.

Denn Dalios Meinung nach gibt es zwischen den Ereignissen und Reaktionen der Notenbanken auf die Finanzkrise im Jahr 2008 und jenen auf die Krise in den 1930er Jahren des letzten Jahrhunderts deutliche Parallelen:

- Der zins- und schuldeninduzierte Boom treibt die Finanzmärkte zu immer neuen Höchstständen – bis die Blase platzt (1929 & 2007)

- Die Notenbanken senken die Zinsen auf nahe Null (1931 & 2008).

- Deflationsängste führen zum Ankurbeln der Notenpresse (1933 & 2009).

- Die Kurse steigen über die alten Höchststände und die globale Wirtschaft stabilisiert sich (1933 – 1936 & 2009 – 2014).

- Schließlich löst die geldpolitische Straffung, die zur Verhinderung einer neuen Vermögenspreisblase unvermeidbar ist, einen sich selbst verstärkenden Abschwung aus (1937 & 2015?).

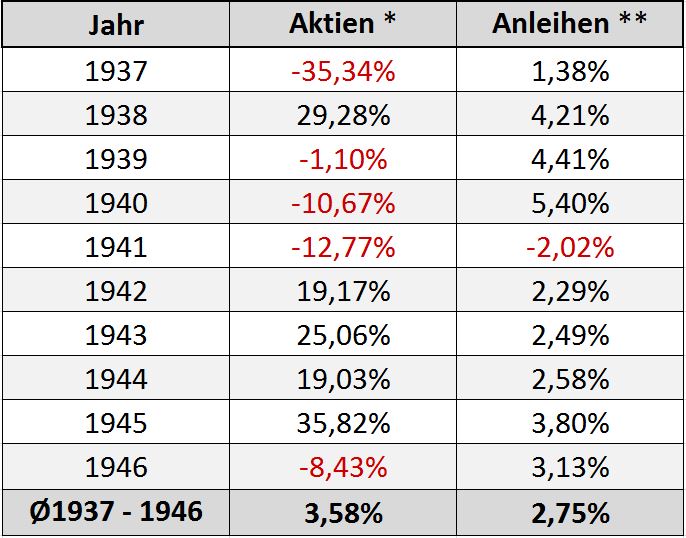

Als die US- Notenbank im März 1937 nach einer langen Phase extrem lockerer Geldpolitik erstmals die Zügel wieder straffte, fiel der Aktienmarkt noch im selben Monat um zehn Prozent und innerhalb der folgenden zwölf Monate um mehr als 50 Prozent. Und obwohl sich die Aktienkurse aufgrund einer erneuten Lockerung der Geldpolitik ab Mai 1938 zunächst wieder deutlich erholten, notierten sie auch Ende 1941 nach insgesamt fünf Jahren noch circa 36 Prozent unter ihren alten Höchstständen (siehe Schaubild).

Erst in den fünf Jahren danach erholten sich die Aktienkurse deutlich und stiegen von 1942 bis 1945 um circa 120 Prozent. Per Saldo dauert es fast zehn Jahre, bis die Aktienkurse ihre alten Höchststände wieder erreichten.

Kommt es dieses Mal anders?

Als die US- Notenbank Ende 2015 nach acht Jahren geldpolitischer Lockerung zum ersten Mal die Zinsen anhob, sorgte dies kaum für Unruhe. Die Aktienmärkte tendierten seitwärts, da die Marktteilnehmer mit einer geldpolitischen Straffung bereits seit Mai 2013 gerechnet hatten, als diesbezügliche Ankündigungen erhebliche Marktverwerfungen auslösten.

Allerdings sorgten die sich verschlechternden Aussichten für das globale Wirtschaftswachstum zu Beginn dieses Jahres dann erneut für heftige Turbulenzen. Zu den schlechten Nachrichten aus China und der Sorge über den sich fortsetzenden Ölpreisverfall traten plötzlich neue Zweifel an der Solidität global tätiger Banken. Grund für die pessimistische Stimmung waren die Erwartungen weiterer geldpolitischer Lockerungen in Japan und Europa, die sowohl die Margen als auch die Rentabilität und die Widerstandsfähigkeit der Banken stark beeinträchtigen könnten. Die Einführung negativer Leitzinsen in Japan führte dazu, dass Anfang Februar ein Viertel des weltweiten Bestands an Staatsanleihen zu negativen Renditen gehandelt wurde. Bei japanischen Staatsanleihen lag dieser Anteil sogar bei über 60 Prozent. Gleichzeitig deuten unerwartete Marktreaktionen bereits auf einen gewissen Kontrollverlust der Notenbanken hin: Trotz der geldpolitischen Lockerung stieg der japanische Yen (statt sich wie erwartet abzuschwächen) und die Aktienkurse fielen (statt wie erwartet zu steigen). Die Überforderung der Notenbanken tritt immer deutlicher zutage. Während die Finanzmärkte die Wirksamkeit der verbleibenden geldpolitischen Optionen in Frage stellen, ist weiterhin keine Lösung in Sicht, um der unheilvollen Kombination von weltweit steigenden Schulden und rückläufigem Wirtschaftswachstum zu entkommen.

Aus der Geschichte lernen!

Auch wenn die 1937er Analogie übertrieben erscheinen mag, ist ein Blick in die Vergangenheit hilfreich, um sich rechtzeitig auf die besonderen Herausforderungen einzustellen, die sich am Ende eines langfristigen Kreditzyklus ergeben. Genau wie damals lassen auch heute verschiedene Bewertungsmodelle erwarten, dass die Renditen sowohl von Anleihen als auch von Aktien auf die Sicht der nächsten Jahre inflationsbereinigt nur geringfügig über Null liegen werden. Da sich vermutlich aber auch in Zukunft wieder Phasen mit hohen Verlusten und hohen Gewinnen abwechseln werden, können sich ergebende Chancen mit einem disziplinierten und antizyklischen Investmentansatz genutzt werden. Überdurchschnittliche Ergebnisse sind über den gesamten Marktzyklus (Hoch zu Hoch beziehungsweise Tief zu Tief) aber nur zu erzielen, wenn es gelingt, in schwierigen Marktphasen die Verluste zu begrenzen.